R&D: il credito di imposta

di Fabio Revelant

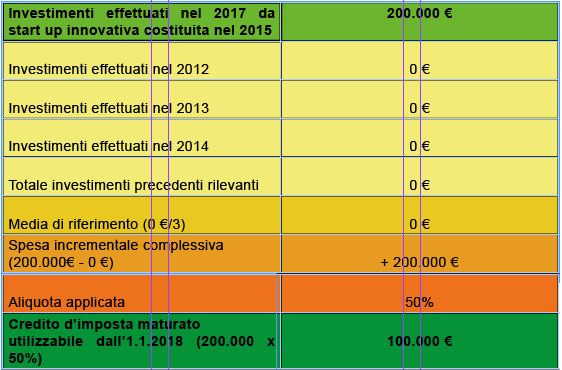

La normativa del credito d’imposta rappresenta un’importante opportunità per le start up innovative. Le start up si caratterizzano proprio per una attività di ricerca e sviluppo che permette alla nuova organizzazione di innovare sul mercato, facendo di tale capacità uno dei punti di forza principali della nuova iniziativa. Infatti il primo dei tre requisiti opzionali previsti ai fini dell’identificazione delle start up innovative e della loro iscrizione all’apposita sezione speciale del Registro delle imprese, attiene alle spese in ricerca e sviluppo sostenute dalla start up innovativa. Tali spese devono essere uguali o superiori al 15% del maggiore valore tra il costo della produzione e il valore totale della medesima. Gli importi relativi devono essere rinvenuti nell’ultimo bilancio di esercizio della società oppure, in sua assenza (nei casi di nuova costituzione o primo bilancio non ancora depositato), devono essere attestati attraverso una dichiarazione del legale rappresentante. In questo secondo caso, ai fini della determinazione del requisito in esame, è sufficiente che, attraverso la dichiarazione, il legale rappresentante presenti una previsione dettagliata delle spese di ricerca e sviluppo che la start up innovativa intende sostenere nel corso del primo esercizio di attività (attribuibili al primo esercizio secondo il principio di competenza); così facendo, egli si impegna a riportare nel primo bilancio d’esercizio i costi per spese in attività di ricerca e sviluppo effettivamente sostenute dalla start up innovativa, consentendo alle autorità competenti una verifica del rispetto del criterio, già citato, del 15%. Bisogna però fare attenzione, in quanto la definizione di “spese di ricerca” presenta qualche differenza tra la normativa del credito di imposta e la normativa delle start up. Infatti nella definizione di spese di ricerca e sviluppo ai fini delle start up innovative il perimetro è più ampio rispetto alla normativa del credito d’imposta, ricomprendendo come tali le spese sostenute per i servizi erogati da incubatori certificati, che se non inerenti un’attività di ricerca vera e propria non possono invece essere considerate ai fini dell’agevolazione del credito d’imposta R&S. Il credito di imposta è poi particolarmente vantaggioso per le start up innovative che rappresentano delle nuove entità. Infatti possono portare “in dote” una media di costi di ricerca e sviluppo per il triennio di calcolo della base dell’agevolazione (2012-2014) pressoché nulla, configurando la ricerca e sviluppo dell’esercizio di riferimento come intero incremento su cui applicare l’aliquota del 50% per la determinazione del beneficio, supportando quindi la creazione di solide basi finanziarie per consolidare e sviluppare l’attività di impresa e il conseguimento dell’oggetto sociale.

Il punto di debolezza del credito di imposta è invece identificabile per le start up con due aspetti. Da un lato si tratta di una agevolazione in “credito di imposta” : incide pertanto sul conto economico (abbattendo i costi di ricerca dei primi anni) ma ha un effetto estremamente limitato dal punto di vista finanziario. Infatti raramente le start up per i primi 12-24 mesi si trovano a dover versare imposte o contributi. Inoltre, anche qualora utilizzabile, diventa fruibile solo a partire da 5-6 mesi dopo la chiusura di bilancio; se l’attività di ricerca è iniziata a gennaio, prima di 18 mesi non è dunque possibile avvantaggiarsi. Una normativa importante (e a volte fondamentale) per le start up, che poco aiuta però nel breve periodo dal punto di vista finanziario. Importante dunque sempre valutare la possibilità di ricorrere a programmi che prevedano anticipi o stati avanzamento lavori; anche se spesso (a meno che si tratti di bandi specifici per nuove imprese) sono programmi difficilmente accessibili alle start up.

BREVE GUIDA AL CREDITO D’IMPOSTA PER GLI INVESTIMENTI IN RICERCA E SVILUPPO

Con la circolare n. 5/E del 16 marzo 2016 prima e con la circolare 13/E del 27 aprile 2017 in un momento successivo per recepire le modifiche apportate con la Legge di Bilancio 2017, l’Agenzia delle Entrate ha dettato le istruzioni applicative del credito d’imposta per gli investimenti in ricerca e sviluppo di cui al c.35 art.1 della Legge 23 dicembre 2014, n. 190, attualmente in vigore fino alla scadenza prevista per l’esercizio in corso al 31.12.2020.

In sintesi l’agevolazione consiste nel riconoscimento di un credito d’imposta:

per gli investimenti in ricerca e sviluppo effettuati a decorrere dal periodo d’imposta successivo a quello in corso al 31 dicembre 2014 e fino a quello in corso al 31 dicembre 2020;

commisurato, per ciascuno dei periodi di imposta agevolati, all’eccedenza degli investimenti effettuati rispetto alla media degli investimenti realizzati nei tre periodi di imposta precedenti a quello di prima applicazione dell’agevolazione (i.e. periodo d’imposta in corso al 31 dicembre 2014 e i due precedenti);

con aliquota unica del 50% per tutte le spese ammissibili (prima delle modifiche introdotte con la legge di bilancio 2017 le aliquote erano differenziate tra il 25% e il 50%);

subordinato alla condizione che nel periodo d’imposta in cui si intende beneficiare dell’agevolazione siano sostenute spese per attività di ricerca e sviluppo rientranti tra quelle ammissibili di importo almeno pari a 30.000 Euro;

entro il tetto massimo annuale di 20 milioni di Euro per ciascun beneficiario;

utilizzabile esclusivamente in compensazione, a decorrere dal periodo di imposta successivo a quello in cui i costi per le attività di ricerca e sviluppo sono stati sostenuti.

SOGGETTI BENEFICIARI

L’accesso al credito d’imposta riguarda (potenzialmente) tutte le imprese (residenti o stabili organizzazioni), indipendentemente dalla natura giuridica, dal settore economico di appartenenza, dalle dimensioni, dal regime contabile adottato e dalle modalità di determinazione del reddito ai fini fiscali, che effettuino investimenti in ricerca e sviluppo.

Non viene posta alcuna limitazione riguardante la data di inizio dell’attività di impresa e l’agevolazione spetta anche ai soggetti che intraprendono l’attività durante il periodo di vigenza della misura.

LA RICERCA E LO SVILUPPO AGEVOLABILE

Con riferimento all’individuazione delle attività di ricerca e sviluppo ammissibili la norma ricalca sostanzialmente le definizioni della “Disciplina degli aiuti di Stato a favore di ricerca sviluppo e innovazione” di cui alla Commissione 2014/C 198/01 del 27 giugno 2014, relative rispettivamente alla ricerca fondamentale, alla ricerca industriale e allo sviluppo sperimentale:

ricerca fondamentale: i lavori sperimentali o teorici svolti, aventi quale principale finalità l’acquisizione di nuove conoscenze sui fondamenti di fenomeni e di fatti osservabili, senza che siano previste applicazioni o utilizzazioni pratiche dirette;

ricerca industriale: ricerca pianificata o indagini critiche miranti ad acquisire nuove conoscenze, da utilizzare per mettere a punto nuovi prodotti, processi o servizi o permettere un notevole miglioramento dei prodotti, processi o servizi esistenti; creazione di componenti di sistemi complessi necessaria per la ricerca industriale, in particolare per la validazione di tecnologie generiche, ad esclusione dei prototipi di cui alla definizione successiva;

sviluppo sperimentale: acquisizione, combinazione, strutturazione e utilizzo delle conoscenze e capacità di natura scientifica, tecnologica, commerciale allo scopo di produrre piani, progetti o disegni per prodotti, processi o servizi nuovi, modificati o migliorati; può trattarsi anche di altre attività destinate alla definizione concettuale, alla pianificazione e alla documentazione concernenti nuovi prodotti, processi e servizi; tali attività possono comprendere l’elaborazione di progetti, disegni, piani e altra documentazione, purché non siano destinati a uso commerciale; realizzazione di prototipi utilizzabili per scopi commerciali e di progetti pilota destinati a esperimenti tecnologici e/o commerciali, quando il prototipo è necessariamente il prodotto commerciale finale e il suo costo di fabbricazione è troppo elevato per poterlo usare soltanto a fini di dimostrazione e convalida; produzione e collaudo di prodotti, processi e servizi, a condizione che non siano impiegati o trasformati in vista di applicazioni industriali o per finalità commerciali.

Non sono considerate attività di ricerca e sviluppo le modifiche ordinarie o periodiche apportate a prodotti, linee di produzione, processi di fabbricazione, servizi esistenti e altre operazioni in corso, anche quando tali modifiche rappresentino miglioramenti.

Sono pertanto escluse dall’agevolazione le modifiche non significative di prodotti e di processi (a titolo esemplificativo, le modifiche stagionali, le modifiche di design di un prodotto, la mera sostituzione di un bene strumentale, i miglioramenti, qualitativi o quantitativi derivanti dall’utilizzo di sistemi di produzione che sono molto simili a quelli già usati).

Sono agevolabili, invece, le modifiche di processo o di prodotto che apportano cambiamenti o miglioramenti significativi delle linee e/o delle tecniche di produzione o dei prodotti (quali ad esempio la sperimentazione di una nuova linea produttiva, la modifica delle caratteristiche tecniche e funzionali di un prodotto).

LE SPESE AGEVOLABILI

Spese per il personale: le modifiche introdotte con la Legge di Bilancio 2017 hanno disposto l’ammissibilità al credito di imposta delle spese relative al personale impiegato nell’attività di ricerca e sviluppo, in rapporto all’effettivo impiego, prescindendo dalla qualifica e dal titolo di studio, che siano direttamente connessi allo svolgimento delle attività di ricerca e sviluppo.

Sono ricompresi sia i costi per il personale dipendente dell’impresa (con esclusione del personale con mansioni amministrative, contabili e commerciali), sia i costi per il personale in rapporto di collaborazione con la stessa, compresi gli esercenti arti e professioni, a condizione che svolgano la propria attività presso le strutture dell’impresa beneficiaria. La discriminante dello svolgimento dell’attività presso le strutture dell’impresa rinvia i professionisti in totale autonomia di mezzi e di organizzazione alla categoria della ricerca extra-muros di cui ai successivi paragrafi.

Spese per strumenti e attrezzature di laboratorio: per quel che concerne questa seconda categoria di costi agevolabili sono ammissibili le spese di acquisizione o utilizzazione di strumenti e attrezzature di laboratorio (l’interpretazione è allargata ai beni non necessariamente tipici di laboratorio, ma che siano solitamente utilizzati dall’impresa nello svolgimento delle attività di ricerca e sviluppo, avuto riguardo del settore economico di appartenenza) quantificate applicando le quote di ammortamento (decreto Ministero delle finanze 31 dicembre 1988) in relazione alla misura ed al periodo di utilizzo per l’attività di ricerca e sviluppo, con un costo unitario minimo di acquisizione del bene pari a 2.000 euro. I suddetti beni devono essere acquisiti dall’impresa a titolo di proprietà o di utilizzo (locazione finanziaria). Sul punto si evidenzia che le maggiorazioni del 40% (superammortamento) o del 150% (iperammortamento) del costo di acquisizione degli investimenti in beni strumentali nuovi non rilevano ai fini della determinazione delle quote di ammortamento eleggibili al credito di imposta.

Spese per contratti di ricerca “extra-muros”: la terza categoria di costi eleggibili è rappresentata dalle spese relative a contratti di ricerca stipulati con università, enti di ricerca e organismi equiparati, nonché quelle relative a contratti di ricerca stipulati con altre imprese, comprese le start up innovative.

Con riferimento alle spese relative a contratti di ricerca stipulati con “altre imprese”, sono agevolabili le spese commissionate a imprese diverse da quelle che direttamente o indirettamente controllano l’impresa, ne sono controllate o sono controllate dalla stessa società che controlla l’impresa.

Per ovviare a possibili incomprensioni che potrebbero sorgere sulle tipologie di contratti da ritenere agevolabili, in quanto il contratto di ricerca non è un contratto tipico previsto dal codice civile, la normativa viene incontro individuando che agli effetti del credito d’imposta assume preminente rilievo il tipo di prestazione in concreto svolta dal soggetto commissionario, in osservanza del principio della prevalenza della sostanza sulla forma. In senso pratico il riferimento può essere fatto alle spese riconducibili ad attività commissionate a terzi per testing e collaudo prototipi, progettazioni ed elaborazioni disegni che non sono solitamente oggetto di un formale contratto di ricerca.

Dalla categoria sono escluse le commesse affidate a società del gruppo con la motivazione che l’attività in questione è più afferente ad attività di ricerca e sviluppo intra-muros e come tale andrebbe trattata, identificando le categorie in modo puntuale (quindi verrebbe escluso l’eventuale mark-up se presente).

Spese per competenze tecniche e privative industriali: la quarta categoria di spese eleggibili al credito d’imposta riconducono alle competenze tecniche e privative industriali relative ad un’invenzione industriale o biotecnologica, a una topografia di prodotto a semiconduttori o a una nuova varietà vegetale, anche acquisite da fonti esterne.

Nelle competenze tecniche rientrano le spese per l’acquisto di quei beni immateriali, già esistenti sul mercato, per la realizzazione dei quali sono impiegate competenze tecniche specialistiche che non sono oggetto di “contratto di ricerca extra-muros”, posto che siano finalizzati alla creazione di prodotti, processi o servizi nuovi o sensibilmente migliorati. Possono dunque rientrare quelle spese sostenute per l’acquisizione di conoscenze e informazioni tecniche (conoscenze tecniche riservate, risultati di ricerche già effettuate da terzi, contratti/licenze di know-how, software).

Nell’ordinamento italiano, la definizione di “privativa industriale” assume invece la denominazione di:

. brevetto per invenzione industriale (anche nel settore delle biotecnologie);

. brevetto per invenzione biotecnologica;

. registrazione di topografia di prodotto a semiconduttori e brevetto per nuova varietà vegetale.

A titolo esemplificativo e non esaustivo rientrano in tale tipologia di costi quelli sostenuti per consulenze propedeutiche, due diligence, predisposizione accordi di segretezza, studi su brevettabilità, deposito della domanda di brevetto o registrazione ecc, nonché tutti i costi che l’impresa sostiene per lo sviluppo, il mantenimento e l’accrescimento di detti beni immateriali.

Per quanto riguarda la privativa in sé, non essendo previsti dei rimandi alle quote di ammortamento, il costo d’acquisto è interamente eleggibile nel periodo di imposta determinato secondo le consuete norme fiscali.

Da un punto di vista dei diritti di proprietà industriale, l’espressione disegno o modello fa unicamente riferimento agli aspetti estetici o decorativi di un prodotto e non ai suoi caratteri tecnici e funzionali, ragion per cui, parimenti al marchio (che rappresenta un segno che permette di distinguere i prodotti o i servizi realizzati, da quelli delle altre aziende), non presentando il necessario requisito di invenzione industriale richiamato dalla norma, sono esclusi dall’agevolazione.

Spese per attività di certificazione contabile: le imprese non soggette a revisione legale dei conti e prive di un collegio sindacale devono avvalersi di un revisore o di una società di revisione legale dei conti che certifichi la documentazione contabile richiesta per fruire dell’agevolazione.

Alle imprese che non sono tenute alla revisione legale e che non hanno un organo di controllo interno è concesso un contributo sotto forma di credito d’imposta di importo pari alle spese sostenute e documentate per l’attività di certificazione contabile entro il limite massimo di euro 5.000 per ciascun periodo di imposta per il quale si intende fruire dell’agevolazione.

L’importo del contributo si aggiunge al credito d’imposta spettante e concorre alla determinazione dell’importo massimo annuale di 20 milioni di euro riconosciuto dalla normativa.

DETERMINAZIONE DELL’AGEVOLAZIONE

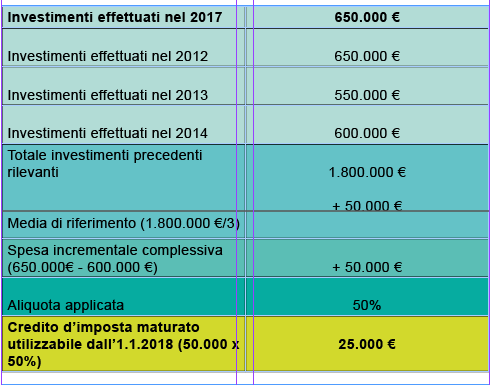

Con le recenti modifiche introdotte dalla Legge di Bilancio 2017, che hanno potenziato l’agevolazione e semplificato il meccanismo applicativo, la misura dell’aliquota del credito d’imposta è pari al 50% di tutte le spese sostenute in eccedenza rispetto alla media dei medesimi investimenti realizzati nei tre periodi d’imposta precedenti a quello in corso al 31 dicembre 2015 (quindi il triennio 2012-2014 per le imprese con l’esercizio solare).

La spesa complessiva per gli investimenti in attività di ricerca e sviluppo effettuata nel periodo di imposta in relazione al quale si intende fruire dell’agevolazione deve essere almeno pari a 30.000 euro su base annua e la stessa deve eccedere la media del triennio di riferimento (che è fisso per tutta la durata dell’agevolazione).

L’applicazione dell’aliquota unica del 50% alla spesa incrementale complessiva ha l’effetto di semplificare le modalità di calcolo dell’agevolazione, abbandonando le precedenti differenziazioni di aliquote (25% e 50%) stabilite per tipologie di spese ammissibili e per titoli di studio. Schematicamente:

Il credito d’imposta determinato è utilizzabile a decorrere dal periodo d’imposta successivo a quello in cui i costi sono sostenuti, esclusivamente in compensazione a mezzo modello F24 (codice tributo “6857” denominato ”Credito di imposta per attività di ricerca e sviluppo – art.3, D.L. 23 dicembre 2013 n.145”)

CUMULO CON ALTRE AGEVOLAZIONI

In merito alla cumulabilità del credito d’imposta per investimenti in attività di ricerca e sviluppo con altre misure di favore, la norma non reca alcuna specifica previsione finalizzata a disciplinare tale aspetto, pertanto deve ritenersi fruibile anche in presenza di altre misure di favore e i costi rendicontati devono essere assunti al lordo di altri contributi pubblici o agevolazioni ricevuti.

Inoltre, costituendo l’agevolazione in esame una misura di carattere generale, la stessa non rileva ai fini del calcolo degli aiuti c.d. “de minimis” (di cui ai regolamenti UE della Commissione n. 1407/2013 e n. 1408/2013 del 18 dicembre 2013), né del rispetto dei massimali previsti dalla “Disciplina degli aiuti di Stato a favore di ricerca, sviluppo e innovazione” di cui alla Comunicazione (2014/C 198/01) del 27 giugno 2014.

DOCUMENTAZIONE

In materia di adempimenti documentali che le imprese beneficiarie sono tenute a rispettare, e ai fini dei successivi controlli è richiesta la predisposizione di apposita documentazione contabile che deve essere certificata dal soggetto incaricato della revisione legale o del collegio sindacale o da un professionista iscritto nel registro dei revisori legali di cui al decreto legislativo 27 gennaio 2010, n. 39. Il documento deve contenere l’attestazione della regolarità formale della documentazione contabile e dell’effettività dei costi sostenuti, e ai fini dei successivi controlli la documentazione contabile certificata deve essere conservata ed esibita unitamente al bilancio.

L’obbligo di tale certificazione contabile è rivolto alle imprese che non sono soggette a revisione legale dei conti e prive di un collegio sindacale. Dagli obblighi di cui sopra sono invece esonerate le imprese con bilancio certificato, le quali tuttavia sono comunque tenute a predisporre la documentazione contabile idonea a dimostrare la spettanza del credito d’imposta.

Tenuto conto della natura automatica e delle modalità di determinazione dell’incentivo è necessario che le imprese beneficiarie conservino, oltre alla documentazione idonea a dimostrare, in sede di controllo, l’ammissibilità, l’effettività e l’inerenza delle spese sostenute, anche apposito prospetto con l’elencazione analitica degli investimenti realizzati nei periodi di imposta precedenti ed utilizzati per la base di calcolo della quota incrementale che determina l’ammontare del credito d’imposta.